- +1

博泰車聯網港股IPO:市占率11.9%,小米、東風集團等入股

博泰車聯網近期再次向港交所遞交IPO申請。該公司主營智能座艙及智能網聯解決方案,95%以上收入來自智能座艙解決方案。

隨著智能座艙產品銷量的快速增長,公司營收顯著上升。但由于毛利率偏低、歷史費用成本較高等因素,近四年累計凈虧損超16億元。

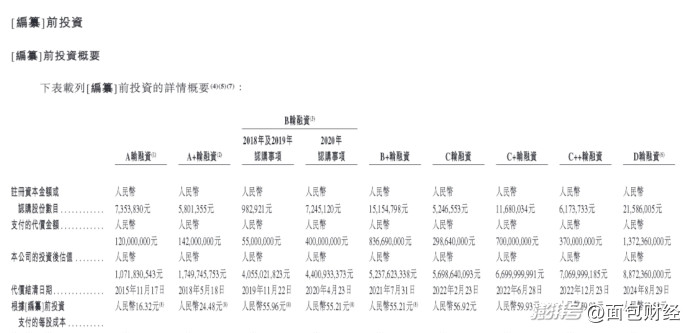

自2015年起,博泰車聯網完成多輪融資,累計融資總額接近43億元。其中,最近一次完成的D輪融資每股成本為63.58元,投后估值達88.72億元。

國產智能座艙第二大供貨商

博泰車聯網是一家智能座艙及智能網聯解決方案本土供貨商,是最早開發智能座艙解決方案的企業之一。2010年,公司推出中國首個3G車聯網系統。

根據灼識咨詢的資料,按2024年的出貨量計,博泰車聯網是中國本土生產新能源汽車智能座艙域控制器解決方案的第二大供貨商,市場份額11.9%,僅次于市場份額為22.8%的參與者。

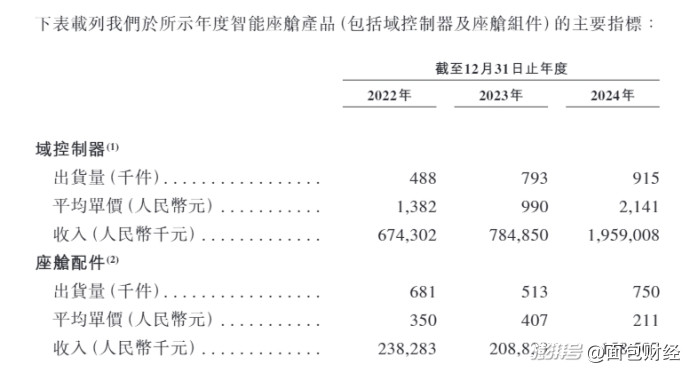

2024年,公司95%以上收入來自智能座艙解決方案,其中域控制器、座艙配件的收入分別占營收的76.6%、6.2%。2022年至2024年,公司的域控制器、座艙配件出貨量年復合增長率分別為36.9%、4.9%。

圖1:博泰車聯網智能座艙產品主要指標

數據顯示,其域控制器的平均單價從2022年的1382元增加至2024年的2141元,主要由于戰略重心移動至開發及生產配備高端SoC的域控制器。同期,中端SoC的銷量年復合增長率達32.6%,高端SoC的銷量在2024年同比大增。

四年虧超16億元

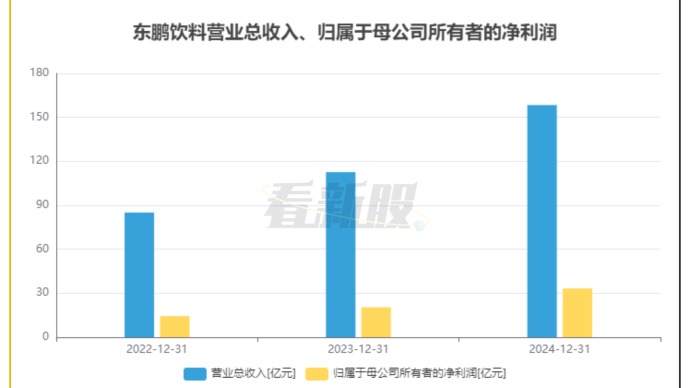

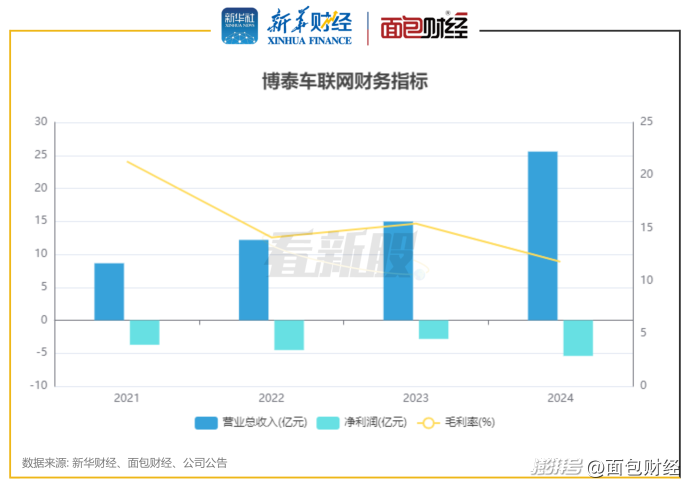

隨著智能座艙產品銷量的快速增長,公司營收同步顯著提升。2021年至2024年,博泰車聯網分別實現營收8.64億元、12.18億元、14.96億元、25.57億元,其中2024年收入漲幅達70.9%。

圖2:博泰車聯網財務指標

同期,公司凈虧損分別達3.72億元、4.52億元、2.83億元、5.41億元,四年累計凈虧損超16億元,經調整凈虧損(非國際財務報告準則計量)合計虧超12億元。

實際上,博泰車聯網的毛利率出現波動下滑。2021年,公司毛利率達21.3%,而到了2024年,毛利率僅約11.8%。對比可比上市公司時,德賽西威2024年的智能座艙業務毛利率約19.11%。

公司稱,主要由于毛利率偏低的智能座艙解決方案的收入貢獻增加。根據招股書,材料成本占銷售成本的七成以上,其中車規級芯片是智能座艙解決方案的最重要原材料。近年來汽車芯片價格的大漲,對公司的業績影響較大。

截至2024年末,公司的現金及現金等價物達9.77億元。當期,公司融資活動現金流凈增加17.41億元,其中13.3億元來自D輪融資。公司2024年經營活動現金流凈流出7.06億元。

若剔除融資部分,博泰車聯網的短期流動性壓力不小。2024年,博泰車聯網總負債達27.62億元,負債率約64.1%。其中,短期銀行借款達13.48億元,應付票據、貿易及其他應付款項約8.92億元。同期,貿易及其他應收款項達14.35億元。

二次沖刺港股IPO

自2015年起,博泰車聯網完成多輪融資,累計融資總額接近43億元。其中,最近一次完成的D輪融資每股成本為63.58元,投后估值達88.72億元。參投股東有小米、東風集團、一汽、蘇寧、平安等大型機構。

圖3:博泰車聯網歷次融資

目前,創始人應宜倫合計行使公司34.14%的投票權,其中直接持股23.14%,通過員工激勵平臺間接持股11%。應宜倫為公司的控股股東。

招股書顯示,博泰車聯網曾在2022年1月與國泰君安證券簽訂輔導協議,進行A股上市籌備事宜。但考慮到聯交所將提供一個獲取外資的國際平臺,吸引多樣化的海外投資者,公司決定轉向港交所。

2024年6月,公司向港交所遞交聆訊資料集,本次為第二次提交。此次聯席保薦人為中金公司、國泰君安國際、招銀國際、華泰國際、中信證券。

【看新股】是由新華財經與面包財經共同打造的一檔以新股和次新股解讀為主要內容的欄目。新華財經是新華社承建的國家金融信息平臺,全面覆蓋全球股市、匯市和債市等金融市場,提供權威、專業、全面的金融信息服務。

(文章序列號:1904799778462633984/PLH)

免責聲明:本文不構成對任何人的任何投資建議。知識產權聲明:面包財經作品知識產權為上海妙探網絡科技有限公司所有。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司