- +1

資生堂的中年彷徨

原創 胡曉琪 有數DataVision

在國際大牌集體折戟中國市場的2023年,資生堂成了后撤幅度最大的那一個。

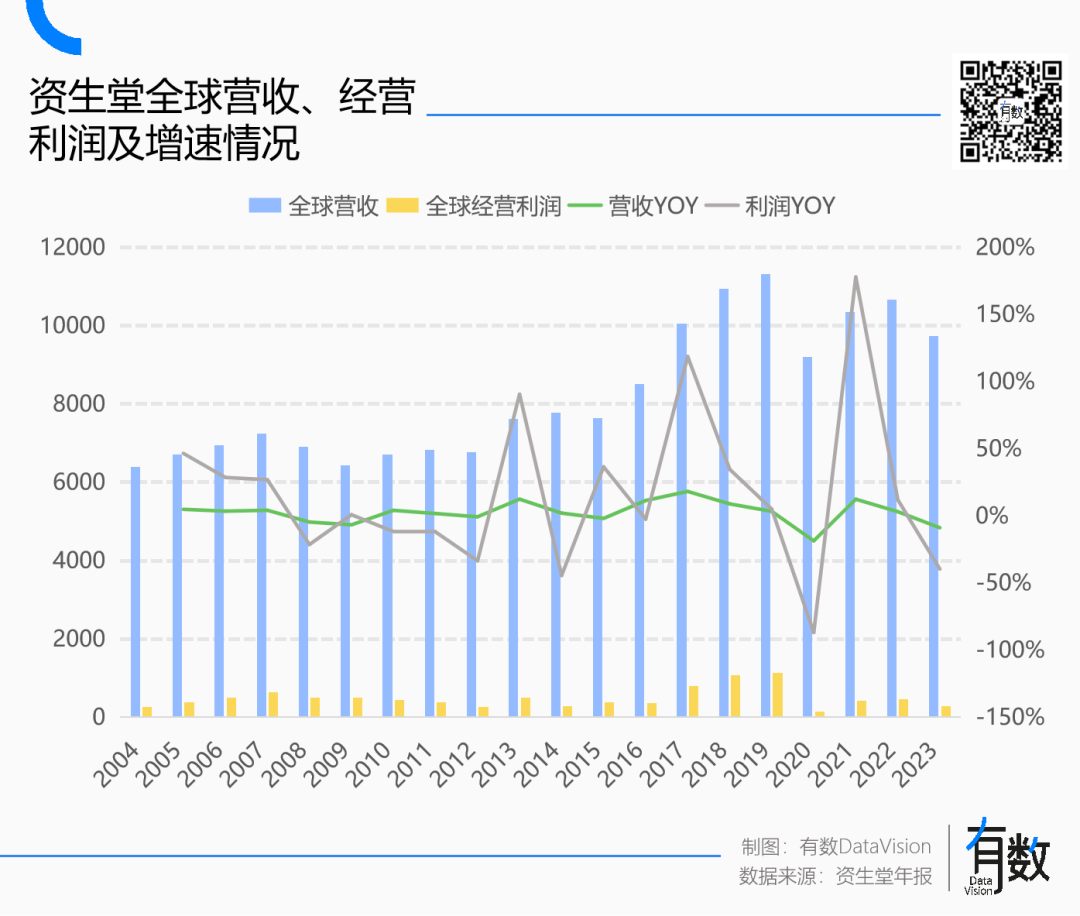

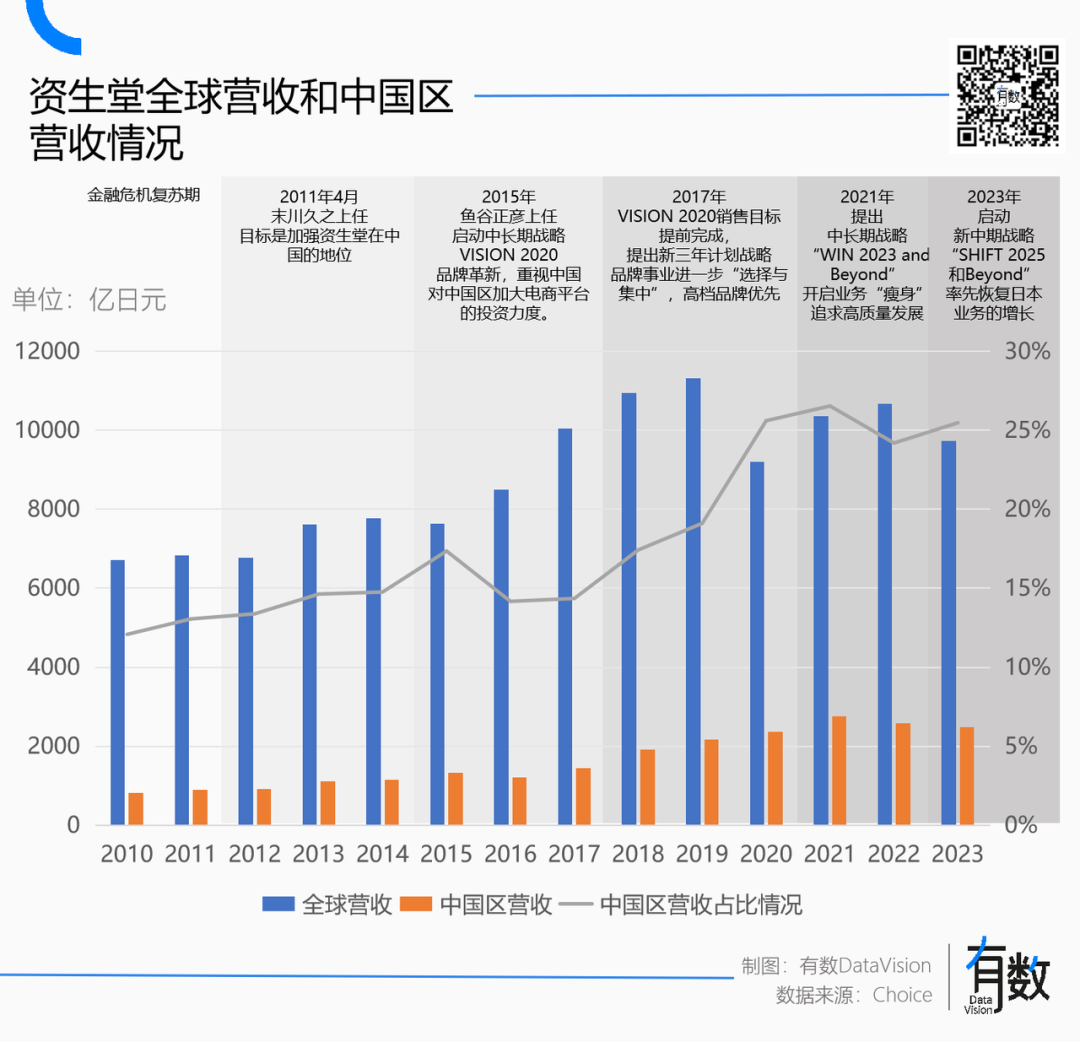

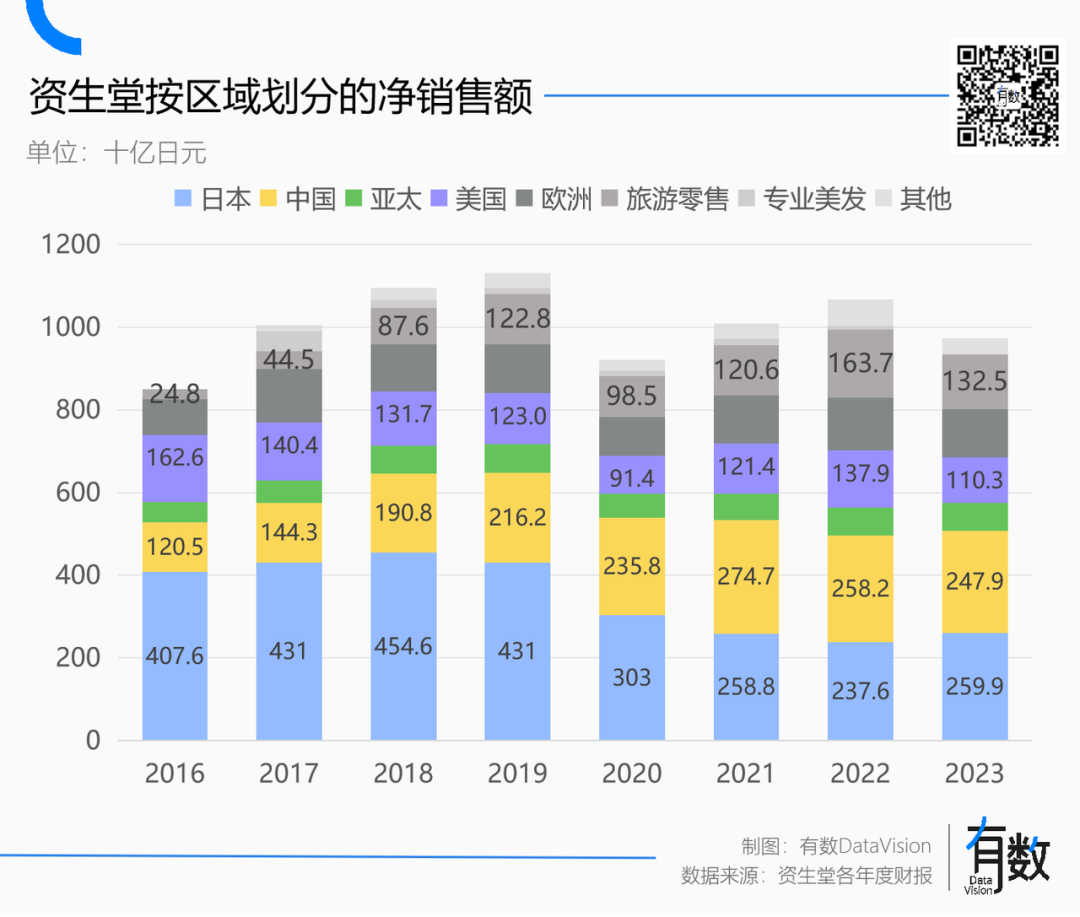

最新財報顯示,資生堂集團2023年營收9730億日元,下滑了8.8%,凈利潤大跌近40%。中國市場曾在2022年短暫地取代了日本,躍升為第一大市場,但很快,在2023年又被打回了原形。

在中國賣不動貨的擔憂擴大,連累資生堂在昂揚的日本股市里綠得耀眼:去年11月,資生堂一度跌停,創出至少15年來最大跌幅,市值也縮水至16740億日元,相較于巔峰時期接近腰斬。

受挫的資生堂將中國市場的失利歸咎于“核污水事件影響”,并重新將增長的希望放在了高端線上。其CEO魚谷雅彥稱,“中國有幾億購買高檔化妝品的人,資生堂將專注于高價位產品”。

幾乎可以說,這次戰略轉折又一次和行業趨勢背道而馳。

參考隔壁歐萊雅,它在2023年的營收再創新高,首次突破了3000億人民幣。其中,歐萊雅的大眾化妝品部門取得了30多年來的最好增長,而高檔化妝品部門增速僅為2%,拖累了集團整體的增速[1]。

當捂緊錢包的消費者們紛紛舍棄了蘭蔻、雅詩蘭黛,轉而投向更便宜的珀萊雅時,資生堂卻想讓他們花更多的錢來買CPB、The Ginza。

資生堂的禍,核污水排放實在背不動這個鍋。

低垂的果實

世紀之初,國際大牌掀起了轟轟烈烈的入華潮,其中,最早下注的資生堂曾有過一段風光的好日子。

早在1981年,60個品種的資生堂化妝品、香皂、牙刷用具等產品,開始出現在北京市友誼商店、北京飯店等9家大型商場的貨架上。兩年后,資生堂與北京麗源第一次簽署技術合作協議,以“華資”品牌代理銷售資生堂的產品。

那時的中國化妝品市場遠不及今天這般誘人,絕大多數中國女性用的是2毛一罐的百雀羚、1毛錢一粒的蛤蜊油;而隔壁的日本女性早已進入了奢華消費年代,SK-II、雪肌精等品牌相繼成立。

針對中國這個尚未開墾的新興市場,資生堂的策略是,為中國“量身定制”三個大眾品牌,分別占領百貨和CS渠道,進而完成全市場的覆蓋。

1994年,歐珀萊誕生,主攻百貨渠道;2001年,泊美誕生,這是資生堂首個下沉CS渠道的品牌;2006年,悠萊誕生。

趁著中國美妝CS渠道狂奔,資生堂的大眾化妝品部門順勢起飛。以泊美為例,它在2012年已簽約國內8000多家化妝品專營店,2008至2012年間,泊美在專營店渠道的增速高達20%以上[2]。

資生堂一時風頭無兩:它在線下專營店的數量一度逼近萬家,它的員工培訓及消費者教育,曾給尚未起步的國內專營店帶來了啟蒙。

但這種好日子并沒有持續多久,2015年前后,資生堂極其依賴的線下CS渠道迎來了由盛轉衰的轉折點。

2015年,坐擁4000多家門店的屈臣氏,業績出現持續下滑,2017年時,年坪效降到了1.12萬元/平,直接腰斬[3]。這一年,資生堂中國區大眾線化妝品部全年銷售暴跌25%,曾經的明星泊美、姬芮、悠萊皆泯然眾人。

渠道更迭的信號早已出現:2013年,中國電商交易額首次突破10萬億,搶走化妝品專營店生意的“微商”誕生;兩年后,一種醫用透明質酸修復貼改名“敷爾佳”,在線上賣貨風生水起。

2014年,受益于電商渠道的成熟布局,韓系護膚品實現了對日系的全面趕超:韓系增長高達41.3%,日系卻是-1.4%[4]。悅詩風吟、蘭芝、菲詩小鋪等平價韓系品牌在天貓賣貨火熱,季度業績輕松過千萬元,遠遠高于輜重線下的日系品牌們。

這時的資生堂依然沉醉于往日輝煌,它尚未料到急速變化中的電商將掀起怎樣的風暴。

2016年起,察覺到線下渠道增長乏力的資生堂,開始亡羊補牢。資生堂在一年內替換了歐珀萊下的200余種產品,并將門店店面重新裝修;通過歐珀萊門店發力下沉市場,增加三四線高潛力城市中的門店數[3]。

但種種舉措皆如強弩之末,此時歐泊萊、悠萊、泊美等品牌的市占率持續下滑,美妝品牌紛紛遷移至線上。

而資生堂在中國的電商僅重點布局了CPB、IPSA、資生堂等高端品牌,主場在線下的平價護膚部門,集體缺席了和一代年輕消費者對話的機會。

相較于躊躇不決的資生堂,它的中國學徒珀萊雅卻要大膽得多。

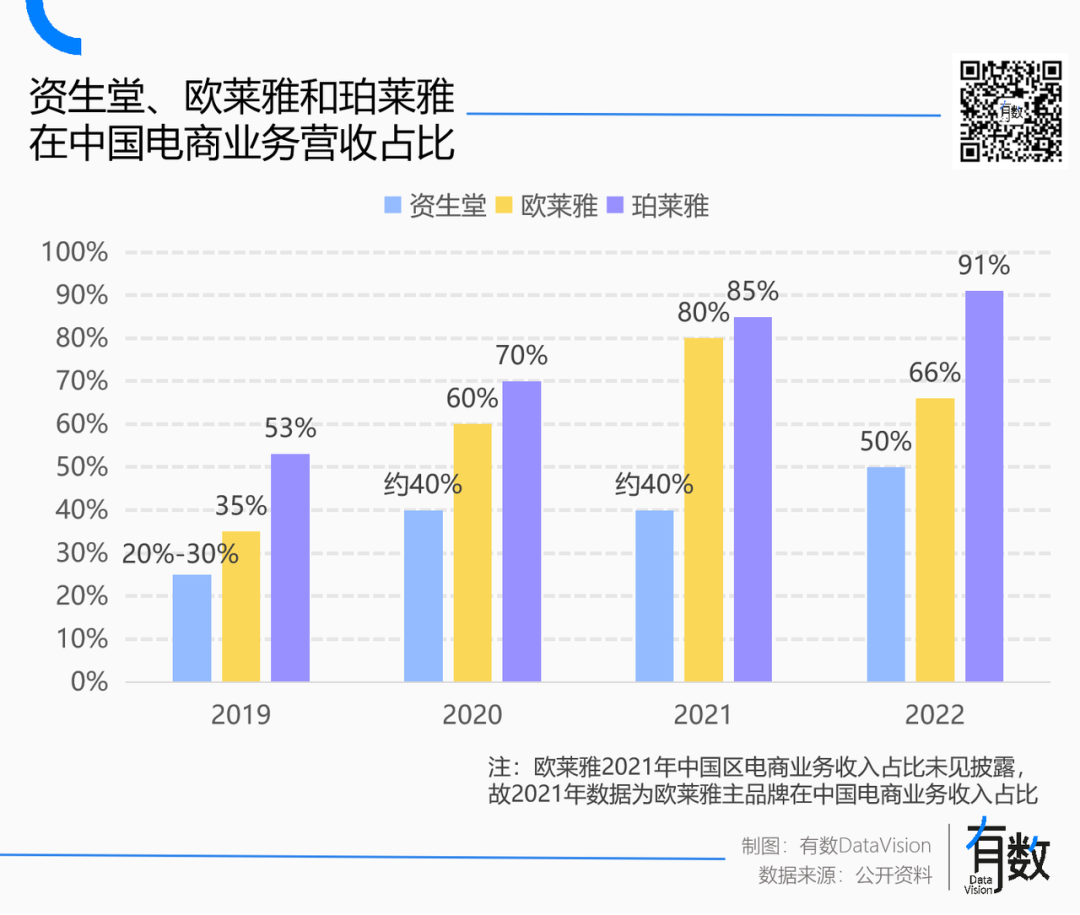

2017年上市后,珀萊雅毅然開啟渠道轉型,放棄線下,主攻線上。到了2019年,珀萊雅線上渠道已占半壁江山,三年后,它的線下渠道僅剩一成份額。

資生堂始終動作遲緩。2019年,當它剛剛打算在阿里西湖園區附近設置辦公據點時,完美日記、花西子等新一代國產品牌批量涌現,它們抓住了小紅書、抖音的早期紅利,先后跑出了十億級別的銷售額。

起了個大早,趕了個晚集。如今折戟中國市場的資生堂,再一次重蹈了它在美國市場的覆轍。

錯誤的重演

2010年,資生堂砸下17億美元收購了美國高端美妝品牌Bare Escentuals,被視作是資生堂向美國市場沖鋒的號角。

彼時,Bare Escentuals在美國經營著800家零售店,靠著創新的社群營銷成為美國電視購物網QVC旗下的主力品牌。2008年時,它的年營業利潤率為31.5%,是資生堂當時利潤率的四倍多。

外部輸血的好處立竿見影。收購后,資生堂在全球的收入增加8%,營收增加36%。時任 CEO Shinzo Maeda 盛贊“這是一筆出色的交易”[5]。

為了購入Bare Escentuals,資生堂不惜付出了40%的溢價。在它的設想里,拿下Bare,就等于同時手握品牌和零售渠道,無異于是拿到了直達美國市場的頭等艙入場券。

于資生堂而言,美國市場是它久攻不下的“心病”。這里是雅詩蘭黛、寶潔的大本營,也是全球最大的美妝護膚市場。當慣了全球老三的資生堂,迫不及待地想來分一杯羹。

然而,美國市場易守難攻,縱然是在日本和中國都有夢幻開局的資生堂,對此也毫無辦法。

一方面,歐美和東亞的美妝護膚市場存在著較大的結構性差異。具體來說,在日本市場,美白是最核心的護膚訴求,而歐美消費者的膚質差異大,護膚訴求各異,香水和彩妝才是更穩定的訴求。

另一方面,資生堂在日本和中國市場發家,都在一定程度上扮演著市場教育者的角色,它培育了本地的渠道和消費者;但面對成熟期的美國市場,KA、百貨、CS渠道牢牢把控著八成的份額,人生地不熟的資生堂無從下手。

思來想去,資生堂就只剩下了一條路可走:收購。

用收購本土品牌的方式來完成對目標市場的奇襲,這套方法曾被歐萊雅驗證過無數次。

1996年,歐萊雅以7.6億美金收購了美國大眾彩妝品牌美寶蓮,將它從田納西州的一家小型化妝品公司捧成名貫世界的彩妝品牌。

隨后,歐萊雅又接連拿下科顏氏、修麗可等美國品牌,它在美國市場的份額也一路飆升至2016年的14%,躍居第一。

四年后,資生堂照貓畫虎,選擇注資美國高端彩妝品牌NARS,第二年,資生堂美國市場的銷售額就大增了36.7%。

2016年之后,資生堂接連花了11億美元,先后拿下美國高端彩妝品牌Laura Mercier、奢侈護膚品牌RéVive和純凈美妝品牌Drunk Elephant。

然而,相較于歐萊雅在收購上的順風順水,資生堂堪稱命途多舛。

首先,資生堂雖坐擁數十個品牌,涵蓋多個類別,但它的品牌多是自有品牌,收購整合的經驗并不豐富。這為資生堂在美國的失利埋下了伏筆。

由于企業文化和戰略方向上的差異,資生堂的美國品牌整合工作一直不太順利。例如在收購Bare之后,該品牌繼續保持獨立運營,資生堂并不會強勢干預,基本處于“放養”狀態,最終錯失電商渠道轉型的機會。

2020年,資生堂北美地區運營虧損擴大了三倍,達到2億美元[6]。一年后,資生堂相繼以低于收購價的價格拋售了 Bare和Laura Mercier,正式宣告收縮美國市場。

一個頗為諷刺的結果是,直到被賣出前,Bare都沒有被引入中國內地市場;而Laura Mercier是此前一直活躍在小紅書KOL清單上的明星,剛剛官宣進入中國,次日便被資生堂打包出售了。

同樣都是收購,為什么資生堂和歐萊雅南轅北轍?差異或許在于:一個是在內憂外患下的被動選擇,一個是有勇有謀的主動出擊。

當初選擇挺進美國市場,是因為資生堂正處于內外交困之中:一面是日本市場增長見頂,1995年之后就陷入了年增幅僅1%-2%的緩慢增長之中[7];另一面,資生堂還遭受著海外勁敵歐萊雅和本土競對高絲、花王的雙重擠壓。

在價值約130億美元的日本化妝品市場里,資生堂的份額一度從27%下降到16-17%[8]。重重壓力下,資生堂不得不邁出東亞舒適區,前往美國市場乘風破浪。

一番折騰后慘淡收尾,資生堂美國市場的營收占比從2007年的24%跌落至如今的11%。

早在2010年,雅詩蘭黛CEO似乎就預料到了這個結局,他曾說過這么一番話:日本電器行業和汽車行業都成功在美國占領了一席之地,但美容行業卻沒有太大起色[9]。

巨人的遲暮

美國市場的前車之鑒,并沒有給保守的資生堂帶來多大的啟示。回顧中國市場的下半程,如果不是2015年赴日旅游爆發,資生堂恐怕早就住進了ICU。

2015年,日元貶值,中國游客瘋狂涌入日本,赴日游人數同比翻了一倍有余;連帶著日貨躍居新一代中產標配,從紙尿褲到馬桶蓋皆是搶手貨,僅當年十一期間,就有40萬大陸游客赴日掃貨1000億日元[10];為了形容這種現象,日本人甚至新造了一個詞——“爆買”。

狂熱氛圍下,一眾曾經無人問津的日本品牌跟著沾光。資生堂旗下的貴婦品牌CPB就是其一。

CPB最早在2001年就被引進中國,但多年來蟄居一線城市的高端商場,15年只開設了40個專柜,存在感并不強。

而那些在東京瘋狂掃貨的中產看來,它就是妥妥的貴婦之選——穩居高端購物中心的C位,比肩LA MER的價位、柜姐細致入微的服務,以及奪目璀璨的包裝,都是貴婦們最愛的。

這批率先用上日本貴婦同款的消費者,同時也是新一代的生活方式KOL,在她們的奔走相告中,CPB的自來水廣告充斥著代購的朋友圈。

到了2016年,資生堂財報顯示,CPB猛增了60%,遙遙領先于其他品牌。此時恐怕就連日本高管們都還沒摸清楚情況,第一財經更是直呼“非正常走紅”[11]。

CPB的偶發成功,讓資生堂意外地挺過了艱難時期。

2015年前后,資生堂在中國的挑戰前所未有:品牌老化致使年輕受眾群體遠離,錯失電商渠道后內部激進改革,又導致了和線下渠道的關系緊張[12]。

2016年,藤原憲太郎出任資生堂中國區CEO,上任后開始收拾爛攤子:

一邊是大搞年輕化改革,緊鑼密鼓地推出4個面向20-30歲年輕女性的低價位品牌,同時將傳統品牌的開發周期大幅縮短,例如24年來一年一推新的歐珀萊從2016年開始轉為平均每兩月一推新[13]。

一邊是重新修復和渠道商的關系,不光是在烏鎮召開資生堂全國代理商會議,還親自上陣安撫經銷商,四處出差,喝了很多白酒[14]。

CPB靠著天貓實現線上年輕化的“優秀作業”也被集團內部拿來效仿——新推的年輕品牌里Playlist和Recipist均表示只在電商渠道銷售。

然而,當年CPB在中國的走紅難以復制。這一次,運氣并沒有再度光顧資生堂。

在渠道上,資生堂難以割舍對舊有模式的依賴,線上占比始終不高。三年疫情期間,資生堂靠著關起門來消費的國人實現了免稅渠道的大漲。但這種增長猶如飲鴆止渴,大大地挫傷了資生堂的品牌價值。

在產品上,資生堂依然延續著“抗老除皺、保濕維穩”的思路,主推“紅腰子精華”;而在2018年后,成分黨大行其道,大小品牌紛紛卷起了成分和配方,薇諾娜、珀萊雅趁勢起飛。

眼看著“殼聚糖、視黃醇、煙酰胺、果酸”等等專業概念接連走紅,直到2021年以后,資生堂才開始慢悠悠地推出了專利成分4MSK(甲氧基水楊酸鉀)、獨家研發的ULTIMUNE肌因賦活成分等等[15]。

另一邊,珀萊雅在“早C晚A”一炮而紅之后,逐流量而居,大筆投向抖音營銷,僅2023年初就合作了1943位帶貨主播[16];去年雙十一,線上營收占比超過90%的珀萊雅,成功地痛擊海外大牌、登頂全網銷量第一。

過往的種種錯誤累積,在遭遇核污水排放事件后,資生堂的矛盾集中爆發了:在雙11銷售榜單上,它罕見地跌出了前十名,股價暴跌、裁員等連鎖反應接踵而至。

一百多歲的資生堂,眼下來到了最艱難的時刻。美國、中國市場雙雙失利,日本市場獨木難支。

資生堂的禍,透過它近十年屢次反復的戰略動作可見一斑。自2011年提出“加強資生堂在中國的地位”起,資生堂就開啟了一系列手忙腳亂的“三年改革”:

先是要革新大眾品牌,又變成要集中精力發展高檔品牌,接著賣出一批發展不好的大眾業務進行瘦身,近期又大手筆地拿下皮膚科學品牌標的......

三年之后又三年,面對一個競爭日益白熱化的中國市場,資生堂沒剩下多少時間了。

作者:胡曉琪

制圖:賈穎

設計:疏睿

研究支持:賈穎

責任編輯:胡曉琪

題圖來自:SHOTDECK

參考資料

[1] 首次!歐萊雅破3000億,青眼

[2] 資生堂戰略生變,品觀

[3] 資生堂,困于渠道,中國化妝品

[4] 重構資生堂,商界評論

[5] Shiseido to acquire Bare Escentuals brand in US$1.7 billion deal,The Moodie Davitt Report

[6] 驅動日本化妝品市場前進的四駕馬車是什么? 化妝品報

[7] 日本化妝品:美國市場步履維艱,環球網

[8] 40萬大陸客國慶期間赴日旅游 掃貨1000億日元,新華網

[9] CPB非正常走紅 接下來它該怎么做?第一財經周刊

[10] 中國市場地位再升級 藤原憲太郎升任資生堂中國總代表,化妝品財經在線

[11] 我之所以不看好資生堂推的年輕化品牌 有兩點原因,青眼

[12] 藤原憲太郎:上任第一年,指揮資生堂中國打了場“翻身仗”,化妝品財經在線

[13] 銷量暴跌近40%,這家日本奢侈品大牌資生堂,割不動愛美的中產了,財經八卦

[14] 明星帶貨“剎車”,美妝偏愛“素人”?中國化妝品

原標題:《資生堂的中年彷徨》

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司