- +1

倫鎳暴漲近250%:下游電池成本提升,新能源行業(yè)壓力加劇

繼上一個交易日LME期鎳單日漲超70%之后,3月8日盤中,LME鎳價一度突破10萬美元/噸,漲幅最高達到110%,再創(chuàng)歷史新高。兩個交易日大漲250%,LME出現(xiàn)有史以來最大的價格波動。

3月8日,倫敦金屬交易所(LME)暫停鎳市場交易,并宣布將推遲原定于2022年3月9日交割的所有現(xiàn)貨鎳合約的交割。3月9日,倫敦金屬交易所最新公告顯示,交易所預期不會在3月11日前恢復鎳期貨的交易,同時也會最遲在恢復交易前一天(倫敦時間)午后兩點前告知市場。

停盤前,鎳價報80000美元/噸,單日上漲29700美元/噸,日內(nèi)漲幅59%。

中國有色金屬工業(yè)協(xié)會鎳業(yè)分會數(shù)據(jù)顯示,LME注冊品牌鎳產(chǎn)量呈現(xiàn)下降趨勢。2021年全球原生鎳產(chǎn)量為261.1萬噸,同比增加4.9%。在鎳產(chǎn)量連續(xù)保持增長的趨勢下,增長的都是二級鎳中的NPI(含鎳生鐵),而可交倉的一級鎳卻在下降。

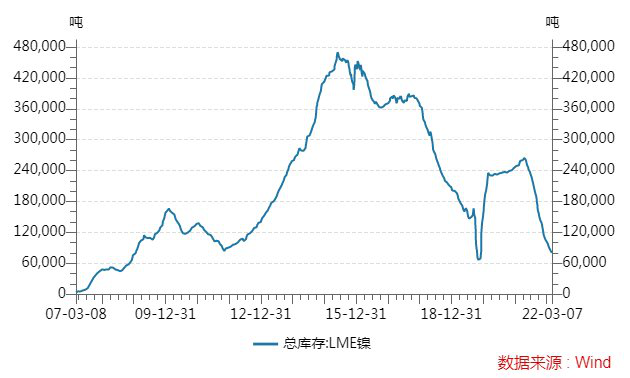

期貨交易所的低庫存也加劇了鎳價的飆升。數(shù)據(jù)顯示,3月7日,LME鎳庫存僅為7.68萬噸。自去年4月以來,已經(jīng)下降近70%,創(chuàng)下2008年以來新低。截至北京時間3月8日17時,倫敦金屬交易所(LME)鋁庫存減少7125噸,銅庫存減少650噸,鎳庫存減少1818噸,鉛庫存減少1925噸,錫庫存持平,鋅庫存減少275噸。

鎳供應緊張或?qū)⑦M一步提高動力電池成本

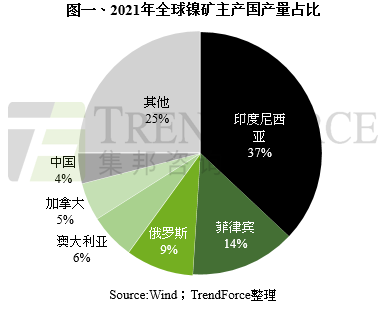

LME鎳庫存持續(xù)下降的情況下,對俄羅斯制裁的加碼讓俄鎳的交易和運輸進一步受阻,加劇了歐洲鎳現(xiàn)貨緊張情況。方正中期期貨資料顯示,俄羅斯是鎳重要的生產(chǎn)及出口國,其鎳礦儲量位居全球第五、鎳板出口量位居世界第一,俄鎳板是LME主要的鎳交割品。

鎳主要用于生產(chǎn)不銹鋼和三元鋰電池。所謂三元鋰電池,是指鋰電池正極中包含鎳、鈷、錳三種元素組成的“三元前驅(qū)體”。上游原料中,金屬鎳占電池總成本的近30%,高鎳、超高鎳電池占比更高。由于鎳的性能優(yōu)勢,高鎳電池正逐漸成為三元鋰電池的重要發(fā)展方向。

有色金屬研究機構(gòu)安泰科預計,2022年全球鎳需求將達到305萬噸,同比增速9.4%;我國鎳需求165.5萬噸,同比增速7.3%。

據(jù)彭博社報道,俄羅斯生產(chǎn)了全球17%的頂級鎳產(chǎn)品。在俄羅斯對烏克蘭開展特別軍事行動之前,鎳價就已經(jīng)因為供應緊張而上漲,而俄烏局勢緊張更加劇了人們對大宗商品短缺的擔憂。如果鎳價持續(xù)上漲,可能會推高電動汽車電池成本,使能源轉(zhuǎn)型變得更加復雜。

鎳礦巨頭青山控股回應嘉能可逼倉傳言

除地緣局勢等基本面因素以外,市場傳言認為鎳價暴漲的背后,與國際大宗商品巨頭嘉能可(Glencore)逼倉國內(nèi)鎳礦巨頭青山控股集團有關。

據(jù)市場傳聞,青山控股持有大量金屬鎳的空頭倉位,由于俄鎳暫時無法交割,青山控股開的20萬噸鎳空單可能交不出現(xiàn)貨。嘉能可在LME鎳上逼倉青山集團,要求其交出在印尼鎳礦項目的60%股權(quán)。據(jù)外媒此前報道,嘉能可持有LME鎳期貨60%的多單。

針對上述傳聞,澎湃新聞(www.usamodel.cn)記者撥打青山控股官網(wǎng)電話后,從接線人員處得知,今日針對該事件的咨詢電話不斷,相關問題已上報領導處理。公司方面表示,“上午已經(jīng)在開會,正在整理相關資料和內(nèi)容,屆時將會統(tǒng)一作公開回應,今天能不能回應,目前還不確定。”

青山控股董事局主席項光達3月8日下午對媒體回應稱:“老外的確有些動作,正在積極協(xié)調(diào)。今天接到很多電話,國家有關部門和領導對青山都很支持。青山是家優(yōu)秀的中國企業(yè),倉位和經(jīng)營都沒有問題。”

青山控股是國內(nèi)最大的不銹鋼和鎳礦行業(yè)龍頭,也是最早在印尼布局當?shù)丶t土鎳礦冶煉資源的國內(nèi)企業(yè)。印度尼西亞是全球最大的鎳礦主產(chǎn)國,占全球鎳礦產(chǎn)量的37%。據(jù)中信建投統(tǒng)計,2020年青山集團擁有全球18%的鎳市場份額。

由于鎳既是生產(chǎn)鋼鐵的原材料,又是新能源汽車動力電池的核心材料,掌握著鎳資源的青山控股開始向新能源賽道大步邁進。

2018年,青山控股成為寧德時代的第一供應商。寧德時代與格林美、青山控股聯(lián)合投資約18.5億元人民幣建設印尼“年產(chǎn)5萬噸高鎳動力三元材料用前驅(qū)體原料和2萬噸三元正極材料”項目。

2020年,青山控股投資的瑞浦能源成為中國鋰電池裝機量前五的電池廠商,成為廣汽、吉利等多家新能源車企的電池供應商。同年,青山控股與徐工集團投資55億共建新能源產(chǎn)業(yè)基地。

2021年9月,盛新鋰能投資3.5億美元在印尼青山工業(yè)園建立年產(chǎn)6萬噸鋰鹽項目,成為印尼首個鋰鹽廠。同年,法國不銹鋼和鎳鐵巨頭Eramet 引入青山控股作為合作方,重啟旗下阿根廷鹽湖2.4萬噸LCM電池級提鋰工廠項目建設。

值得注意的是,青山控股的高冰鎳工藝也在2021年正式投入生產(chǎn)。青山控股與華友鈷業(yè)簽訂6萬噸高冰鎳供貨協(xié)議,同時與中偉股份簽訂4萬噸高冰鎳供貨協(xié)議,約定2021年10月開始供貨。青山控股與華友鈷業(yè)還在印尼合資成立了華山鎳鈷(印尼)有限公司。

目前,青山控股正在運營三條鎳含量75%以上的高冰鎳生產(chǎn)線,每月產(chǎn)能約為3000噸。其目標是在2022年10月前,將年化產(chǎn)量將達到10萬噸。雖然青山控股規(guī)劃的鎳產(chǎn)能很大,但其產(chǎn)品高冰鎳是用于生產(chǎn)電解鎳的原料,無法在倫敦交易所交割,意味著并不能直接解決期貨交倉問題。

據(jù)彭博社報道,目前尚不清楚鎳價上漲對青山控股的持倉產(chǎn)生多大風險。但如果漲勢持續(xù),該公司的空頭頭寸可能會抵消其部分生產(chǎn)利潤。

專業(yè)人士:鎳價暴漲背后是資本的博弈

長期跟蹤商品期貨并有豐富的大宗商品貿(mào)易經(jīng)歷的陳不修向澎湃新聞記者表示,這波鎳價暴漲,本質(zhì)上是標準的逼倉大戰(zhàn),或者說是一次經(jīng)典的大資金圍獵。單單從交易層面看,鎳這波成功的閃電戰(zhàn),針對的是全市場所有的鎳空頭,賭的是120萬噸以上空頭無貨可交,并且在戰(zhàn)斗的過程中,空方保證金還斗不過多方。因此基本可以肯定,未來還會有其他機構(gòu)巨虧新聞爆出。

如今上海期貨交易所鎳只有5000噸庫存,LME只有7.7萬噸倉單,遠水解不了近渴。事實上,上一輪鎳價的暴漲,就是由于主力多頭在LME和國內(nèi)期貨市場分別買下了各10萬噸現(xiàn)貨交割,幾乎操縱了所有現(xiàn)貨。“如果不是美國干預與處罰,鎳價早就到20萬以上了。”

印尼青山工業(yè)園

事實上,在青山巨大的產(chǎn)能背景下,鎳價上漲從長遠來看是對其有利的,畢竟其擁有巨大的鎳礦資源。青山后來選擇做空的原因可能有兩點:一是其高冰鎳的生產(chǎn)成本遠低于市場價,鎳價有下行的可能。二是從短期來看,他需要利用他獨有的低成本制造優(yōu)勢來打垮競爭對手,同時獲得市場份額。

陳不修表示,去年有色市場一直傳言鎳市場存在著超級主力做空,所以之前鎳價一直無視商品市場的任何波動,被人為遏制住波動區(qū)間了。實際上在坎蒂隆效應下,大放水必然對應的是輪番通脹,所以鎳價迎來擋不住的大漲。更深層次來看,陳不修一直認為,2011年-2015年原油與鎳價的低迷,也是導致國內(nèi)經(jīng)濟緊縮的重要根源,商品適度通脹才是利于經(jīng)濟的,而通縮一定是不利于經(jīng)濟。

“當然,是否具有妄圖利用現(xiàn)貨優(yōu)勢,獲得額外收益則是需要探討的了。至少,對于他巨大的產(chǎn)能和庫存來說,賣出20萬噸鎳做保值并不算錯,鎳價上漲對他是有利的。只能說,這次逼倉,與上次原油期貨大跌,完美體現(xiàn)了期貨市場的一句諺語:期貨是沒有頂和沒有底的,有的就是比拼資金實力的機會。”陳不修總結(jié)道。

目前,倫敦交易所修改交割規(guī)則、暫停交易等一系列舉措,給予了青山延遲交貨的機會。當被問到青山控股將如何化解危機時,陳不修分析稱:“如果空頭能夠湊到符合交割標準的鎳用于交割,然后歸還同等含量的鎳給人家做一個置換,這樣就不存在虧錢之說了,浮動虧損就變成貨款化解掉了。”

華泰期貨認為,近期倫鎳受資本博弈和擠倉影響而大幅度走強,價格已經(jīng)遠遠脫離供需范疇,在資本博弈結(jié)束之前,或仍將維持偏強態(tài)勢,但當前價格已經(jīng)嚴重脫離供需,下游大幅虧損,鎳價亦需謹慎對待。對于下游新能源汽車產(chǎn)業(yè),乘聯(lián)會崔東樹秘書長則表示,鎳價格暴漲對國內(nèi)汽車銷量的影響并不大,雖然銷量不會受到影響,但車企在電池成本方面,則要承擔一定壓力。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務許可證:31120170006

增值電信業(yè)務經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司