- +1

曠視科技沖擊科創板,累計虧損150億,資本的愛在繼續

文 / 九才

出品 / 節點財經

對于“AI四小龍”之一的曠視科技而言,上市之路尤為坎坷。此前2019年8月,曠視科技曾計劃赴港上市,后不了了之。時隔一年,曠視科技重新申請科創板IPO,并于2021年9月9日獲批。根據最新公布的招股說明書,曠視科技預計將募集資金60.18億元。

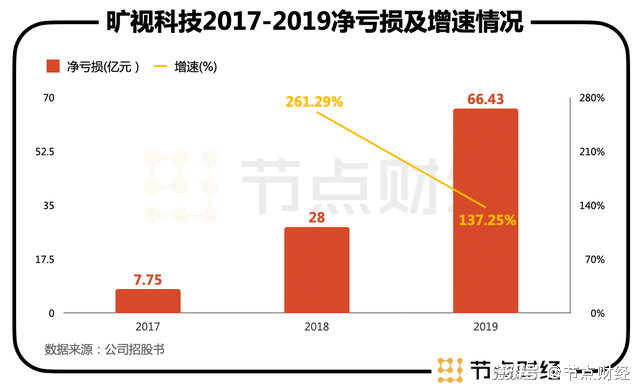

目前,曠視科技仍處于虧損階段,2021年上半年曠視科技凈虧損18.58億元,累計虧損超150億元。對比同為AI四小龍的商湯科技、依圖科技、云從科技的財務數據,我們不難發現盈利能力是AI公司共有的痛點。

/ 01 /

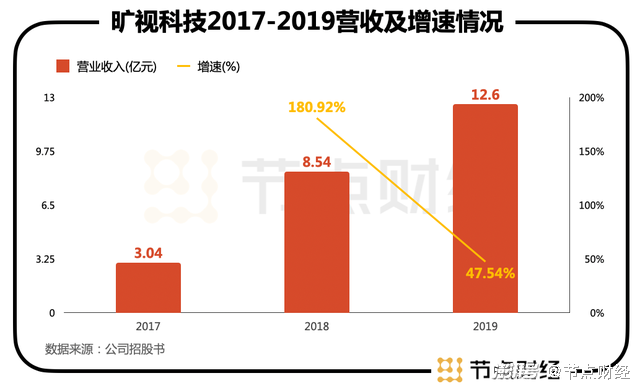

看不見的AI

和看得見的虧損

曠視科技成立于2011年,創始人印奇、唐文斌、楊沐均出自清華大學計算機科學實驗班(“姚班”)。全工程師出身的團隊很快就獲得了業界關注,斬獲多方融資,包括阿里巴巴、工銀資管、陽光保險、螞蟻金服、富士康等,累計融資額超11億美元。而根據招股說明書,2017年至2019年,曠視科技營業收入由3.04億元上升至12.6億元,年均復合增長率近104%。

曠視科技專注于以物聯網為載體的、人工智能技術的商業化落地,業務板塊包括消費物聯網、城市物聯網、供應鏈物聯網等。同時,曠視科技建立了AIoT產品體系,借助自研AI生產力平臺Brain++,實現各業務板塊的協同開發。

曠視科技的Brain++平臺包括深度學習框架MegEngine(天元)、深度學習云計算平臺 MegCompute 以及數據管理平臺MegData。根據招股說明書,該平臺可將算法、算力和數據能力融為一體,實現從算法生產到應用的全流程化和規模化供給。基于Brain++平臺,曠視科技打造了AIoT 操作系統,實現了從IoT連接、數據處理、數字孿生到應用賦能的功能集成。

曠視科技最早進入的是消費物聯網領域。早在2012年,曠視科技就面向企業用戶,推出SaaS產品,提供AI服務。同時,伴隨著智能設備的不斷普及,曠視科技產品也從云端SaaS類拓展至移動終端類。曠視科技的移動終端業務客戶主要為智能手機廠商,為智能手機提供設備安全和計算攝影解決方案。

2015年,曠視科技開始發展城市物聯網業務,主推智能攝像頭,并配以相應的計算機視覺算法。在城市物聯網領域,曠視科技已累計推出數十款硬件產品。

基于國內電商零售的迅猛發展,曠視科技又于2017年布局供應鏈物聯網業務,公司目標客戶為包括鞋服、醫藥、智能制造、零售電商等行業在內的企業客戶,服務項目以智能化升級改造為主,包括倉庫、工場及零售店等不同場景。

但是,稀缺的技術團隊、頗具創意的中臺構想和成長空間巨大的業務觸點,卻并沒有為曠視科技帶來令人驚喜的利潤表現。2017年至2019年,曠視科技凈虧損由 7.75億元擴大至66.43億,年均復合增速192.77%。根據招股說明書,虧損主要歸因于公司成立以來開展的多系列優先股融資,優先股公允價值持續上升,相關損失為5.75億元、22.68億元、53.77億元。

另一方面,隨著業務拓展,公司期間費用不斷增加,且增速趨同于營收增速。2017年至2019年,曠視科技期間費用合計由4.02億元上升至16.5億元,年均復合增速近103%。其中,2019年期間費用占當期營業收入比例為131.13%。

/ 02 /

AI公司最難的

不是算法

曠視科技的利潤困境并不是個例,而是AI公司普遍存在的情況,同為“AI四小龍”的商湯科技、依圖科技、云從科技也均處于虧損狀態。對于目前的AI公司而言,最難的似乎不是算法,而是變現。

從營業收入角度分析,曠視科技城市物聯網業務收入占比最高,消費物聯網業務(包括云端SaaS類及移動終端類)次之,供應鏈物聯網業務占比較小。2020年1-9月,曠視科技城市物聯網業務實現營業收入4.6億元,占比64.35%;消費物聯網業務實現營業收入2.02億元,占比28.16%;供應鏈物聯網業務實現營業收入0.54億元,占比7.49%。

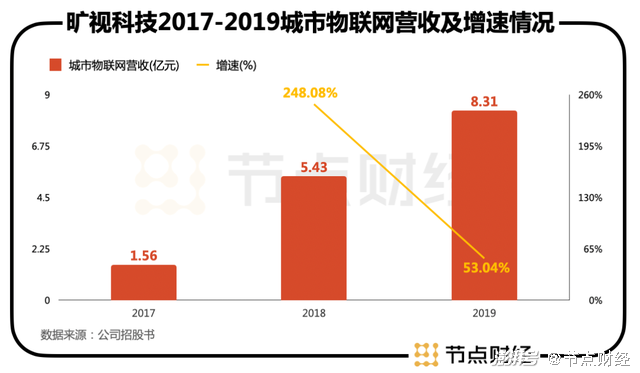

占比最高的城市物聯網業務是曠視科技營業收入增速最高的業務板塊。從2017年至2019年,曠視科技的城市物聯網業務營業收入由1.59億元增長至8.31億元,年均復合增速近130%,相應收入占比由52.28%增長至65.99%。而傳統核心業務消費物聯網業務則增速稍遜,從2017年至2019年,消費物聯網業務營業收入由1.45億元增長至3.58億元,年均復合增速57.13%,相應收入占比由47.82下降至28.44%。

消費物聯網業務是曠視科技利潤的主要來源。從毛利貢獻角度分析,消費物聯網業務毛利占比最高,城市物聯網業務次之,供應鏈物聯網業務占比較低。2020年1-9月,曠視科技消費物聯網業務實現毛利1.65億元,占比64.35%;消費物聯網業務實現營業收入2.02億元,占比28.16%。

由于消費物聯網業務成本以軟件為主,曠視科技消費物聯網業務毛利率一直維持在80%左右的較高水平。2020年1-9月,曠視科技消費物聯網業務毛利率81.63%,其中云端SaaS類業務毛利率77.88%,移動終端業務毛利率88.36%。

目前,曠視科技的供應鏈物聯網業務尚處于起步階段,存在業務轉型,毛利率變動較大。2018年,曠視科技收購北京曠視機器人,以物流機器人硬件切入供應鏈物聯網業務,當年該業務毛利率12.85%;2019年,曠視科技則著力推廣智慧物流及新零售等定制化軟件操作系統,毛利率提振至41.34%;2020年,該業務板塊又拓展至智慧倉儲項目,引入多款智慧物流硬件,導致2020年1-9月毛利率下降至27.27%。

此外,2019年以來,曠視科技的軟硬一體化業務轉型,帶來了各業務板塊硬件占比提升,也影響了其毛利表現。2019年,消費物聯網業務下的移動終端類業務曾因嘗試軟硬一體化解決方案,硬件外采增加,導致毛利率下滑。同年,曠視科技城市物聯網業務開始提供全棧式軟硬一體解決方案,項目成本中硬件占比提升,業務板塊毛利率下降。

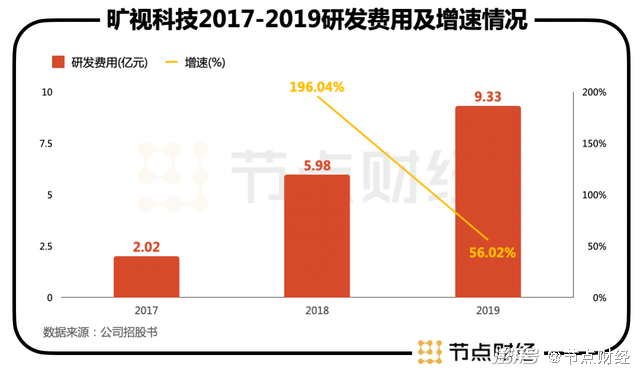

在營業收入與毛利率另一面的,是曠視科技不斷增加的費用支出。作為科技推動的公司,曠視科技的研發費用一直占比較高。2017年至2019年,曠視科技研發費用分別為2.02億元、5.98億元及9.33億元,占各期營業收入的比例分別為66.5%、70.02%及74.06%。

此外,曠視科技銷售費用、管理費用也不斷攀升。2019年,曠視科技銷售費用為3.5億元,占當年營業收入的27.74%。2020年1-9月,銷售費用已達2.98億元,相應占比也上升至41.6%。管理費用占比也由2019年的42.46%上升至2020年1-9月的57.56%。

/ 03 /

物聯網行業群雄并起

AI公司駛向何方?

由于技術更迭及項目的定制化需求,曠視科技遠未實現規模經濟效應。根據招股說明書,公司每進入一個新的商業領域,公司都需要補充行業知識和經驗,積累行業客戶和渠道資源。此外,根據來自知乎、看準等平臺的信息,由于業務方向變動,曠視科技內部似乎經常出現重組現象,而一旦重組,之前的研發投入在商業化方面就將面臨較大不確定性。

這也是諸多AI企業面臨的發展困境。以“AI四小龍”中的商湯科技為例,2018年至2021年上半年,商湯科技累計虧損243億元,累計研發投入69.91億元,2021年上半年,研發投入超過當期營業收入。由此可見,如何將算法工程化,并在工程化中獲得規模效應,是現階段AI公司急需解決的發展問題。

面對利潤困境,曠視科技主要著力于銷售端。曠視科技原本以直銷模式為主,2020年開始引入經銷模式,以期加速布局市場和覆蓋客戶。2020年1-9月,經銷模式實現營業收入0.41億元,占當期全部營業收入的5.72%。此外,在招股說明書中,曠視科技也表明已擴充銷售團隊并聘用資深銷售人員。

AI公司的困境卻絕非鋪設銷售網絡所能解決的,除了由于自身尚在發展初期,導致無法形成規模效應外,下游的傳統硬件廠商也在擠壓AI公司的市場空間。目前,曠視科技消費物聯網第一大客戶為華為,此前合作的螞蟻集團、北京瓴岳信息技術有限公司已不在前五大客戶名單中。而行業內,傳統硬件廠商諸如海康、大華等已在推進自研算法業務。雖然,曠視科技針對這一趨勢,選擇了軟硬一體的發展模式,但目前硬件產品規模依然較小,并不能貢獻更多的邊際利潤。同時,相比較下游成熟的硬件廠商,曠視科技在客戶渠道、應用場景解析方面均不占優勢。

無論是出于數據安全,還是出于成本經濟方面的考量,未來傳統硬件廠商發展自研算法業務都是不可避免的。AI公司能否在技術層面之外形成獨特優勢,將決定著他們中期的發展方向和存活概率。而從商業模式角度考慮,以算法作為核心競爭力的AI公司,卻要通過非技術層面的布局來鞏固競爭壁壘和增厚利潤,這不經讓人深思,市場是否高估了AI的技術壁壘,卻低估了其商業化的難度?

節點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節點財經不對因使用本文章所采取的任何行動承擔任何責任。

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司