- +1

水滴上市,難過“公益”關

原創 葉小安 松果財經 收錄于話題#IPO解讀15#企業新動向84

水滴公司上市又有什么問題待解?

作者|葉小安

水滴公司上市傳聞再起,然而這家靠眾籌起家的公益公司該如何講好資本夢?

在“左手慈善、右手生意”的互聯網公益公司爭議聲越來越大之際,眾籌這門生意還吃香嗎?

水滴公司上市又有什么問題待解?它未來講述的“眾籌+互助+保險”三駕并驅的新故事又是否動聽呢?

上市時機或已成熟

水滴赴美勢在必行?

據多方媒體報道,互聯網保險平臺水滴公司將在未來一個季度內赴美IPO,最新估值已達百億美金。對此,水滴公司回應稱不予置評。

其實,水滴公司此前已多次傳出上市消息。去年10月,水滴公司計劃2021年第一季度正式赴美上市,募資規模預計為5億美元左右。近日再傳似乎更加證實了公司上市的傳聞。

而幾次三番上市傳聞也讓其估值一路上漲。去年7月彭博社報道稱,水滴公司謀求2020年年底之前完成上市,估值預計達40 億美元至60億美元,而本次傳言后估值近百億美元。

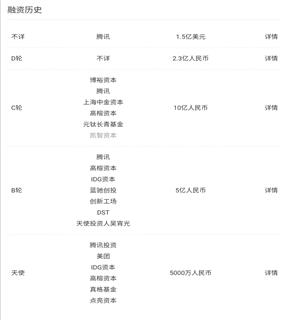

更值得注意的是,水滴公司在成立之初,也頗受資本青睞。企查查數據顯示,截止到2020年11月,水滴公司共進行七次融資,獲得了騰訊、高榕資本、美團點評、IDG資本等知名互聯網公司及投資機構多輪投資,累積融資金額達42.5億人民幣,堪稱為做“公益”生意上的融資機器。

截圖來自:企查查官網

然而,為何這家靠“公益”起步的眾籌公司要在此刻再傳上市消息?

其實,去年3月CEO沈鵬就曾表示,水滴公司不急著上市,公司將在提升經營效率與組織能力后再考慮更合適的上市時機。而在6月份,沈鵬就對外公布最近兩個月公司已實現月度盈利。

與此同時,水滴公司近期就在不斷的招兵買馬以完善各部門的管理、技術人員儲備,包括原貓眼娛樂首席財務官(CFO)施康平出任水滴公司CFO、原平安人壽新渠道事業部高管加盟水滴保險商城等等。

由此可見,在盈利規模走向正規以及不斷招兵買馬下,水滴公司上市的時機或到了。然而,作為一家“愛心”企業,水滴大步跨進資本視野下是否會引起市場的不滿?水滴的眾籌生意究竟賺不賺錢?又是不是資本青睞的主場呢?

眾籌生意還吃香嗎?

以眾籌起家平臺的估值不低,但眾籌卻不是資本市場上一門賺錢的好生意。

根據世界銀行《發展中國家眾籌發展潛力報告》顯示,預計到2025年,中國眾籌行業市場規模可達500億美元。可見眾籌市場的前景巨大,兩大頭部平臺水滴與輕松籌間的競爭將變得更激烈。

目前而言,水滴公司再傳上市消息下估值已達到百億美元,輕松籌則在最新一輪5000萬-1億美元融資后,估值達10億美元。可見,水滴籌估值拉開更早成立兩年的輕松籌一大截。而水滴籌則是率先開啟大病籌款平臺0手續費的平臺,這逐步奠定了其在眾籌行業下的根基,水滴才能以后來者身份僅用19個月時間趕超輕松籌。

然而,盡管眾籌行業市場潛力巨大,相關企業也受到資本青睞且估值不低。但這條賽道卻不是一條可以輕松盈利的賽道。兩大平臺都曾披露,在大病眾籌業務上不收取用戶的任何費用,并全額補助籌款過程中產生的服務費用、審核費用等。可見,水滴籌與輕松籌兩大平臺都不賺錢。

另外,早在2017年監管加嚴、盈利難等問題下,眾籌行業就出現了大面積的倒閉潮。根據盈燦咨詢《2017年中國眾籌行業年報》顯示,截至2017年12月底,全國正常運營眾籌平臺共有209家,與2016年底的427家相比,跌幅達51.05%。

更值得注意的是,“左手慈善、右手生意”的眾籌平臺要想盈利卻一直遭到市場的質疑。水滴籌就曾遭媒體曝光,存在“籌款顧問”在醫院“掃樓”引導患者發起眾籌,以及眾籌內容審核不嚴等問題。

因此對于資本市場而言,眾籌行業的潛力好但主陣地不在這,因為它難賺錢還在走下坡路。但往往資本加持的原因,是因為眾籌平臺可結合多類產品與玩法的想象力。例如結合保險、醫療以及互助等等,大家可利用眾籌吸引來的大批“公益”用戶,做各類附加業務的想象力。

水滴公司也是這樣,它并非一家無私的“公益”眾籌公司。業務上講,這家公司包含眾籌、互助以及保險等業務,其中保險業務正在為水滴的營收不斷釋能。去年6月份,水滴保險商城2020年上半年每月的年化簽單保費達到10億元左右,這使公司在4月、5月實現了單月盈利。

另外,水滴主要股東騰訊也曾說過,水滴上市看中的是公司保險業務上發展的潛力。雖然目前水滴公司曾說過不以盈利為第一目的,去年7月沈鵬曾表示,水滴公司在指標上的優先級順序被明確為用戶規模、保費規模、盈利。但在上市進程提上日程之際,盈利的重要性顯然會提升。

總的來講,利用眾籌這一業務可為平臺帶來源源不斷的流量池與現金流,而資本加持的邏輯也在于這類平臺的豐富的業務附加值與想象力。那么,水滴上市又該如何打好“眾籌+互助+保險”這手牌呢?

上市僅是開始

水滴能否講好“眾籌+互助+保險”新故事?

目前而言,水滴公司是“眾籌+互助+保險”三駕并驅的商業模式,業務由水滴籌、水滴互助、水滴保險三大板塊組成。但這其實是用眾籌為保險導流的商業模式,其通過水滴籌吸引流量、水滴互助低門檻挖掘用戶潛力,水滴保險來真正地轉化用戶實現收益。

水滴公司數據顯示,截至去年7月,水滴籌已為大病患者籌得近300億救助款,累計超過3億愛心人士給予幫助;水滴互助已為12510個會員劃撥超過15.99億元救助金。而在獲得大量優質流量與超高的現金流下,水滴公司則可為保險業務輸送源源不斷的血液。

據觀測,自2017年5月推出水滴保險商城后,水滴保險商城累計保障用戶數超1億,保障家庭數近6000萬,覆蓋2988個市縣。2020年上半年水滴保險商城每月的年化簽單保費就達到10億元左右,也使得公司在4月、5月實現了單月盈利。

由此可見,對于盈利較為艱難的眾籌行業而言,結合保險以及其他醫療業務等才能給公司盈利帶來可能。水滴公司上市的新故事也必將是利用眾籌做互聯網保險及其他商業化的業務,那么,水滴它的新故事又能否講好呢?

首先,在整個大環境下,互聯網保險規模有很大利益可圖但巨頭環伺。有分析報告數據顯示,中國互聯網保險市場規模將在2030年前后達到2.5萬億元,復合增速達25%。因此競爭也十分激烈,各大巨頭云集,包括阿里、百度與騰訊等。

其中阿里旗下螞蟻集團極其重視保險業務。數據顯示,螞蟻保險平臺已經與80余家保險公司建立了合作關系,平臺提供2000余款保險產品,服務用戶達4億人次。反觀水滴公司,截至2020年7月,水滴保險商城與國內超過60家知名保險公司合作,推出超過80余款高性價比優質保險產品。

可見在巨頭的加持下,水滴公司做保險業務的難度系數將大幅增長。但無置可否的是,水滴有純天然用戶的優勢,其可利用眾籌這一巨大流量及現金池引流至保險業務上。

其次,在互助業務上水滴公司面臨的問題也頗多。目前整個互助行業處于監管加嚴、市場質疑聲達到頂端的時期,其中美團互助已經關停、阿里相互寶也因分攤金額數目的增長站上輿論風波上。

因此,互助行業下的企業們并不好過,而水滴想要利用互助業務做好眾籌與保險業務的銜接器也有一定的難度系數。

另外值得注意的是,水滴的商業版圖也不止于“眾籌+互助+保險”三大板塊,其也在發展“保險+醫療”的模式。沈鵬曾表示,公司并不會過多考慮在行業中的定位,但已經樹立了聯合健康和凱撒醫療兩大標桿,而“保險+醫療”模式在國內雖尚未跑通,但或許是公司在當前階段希望突破的業務難題。

綜合可見,在眾籌業務變現難且遭質疑、互助與保險業務都有不同程度的威脅及質疑之聲下,水滴雖然跑得快、融資快、估值也高,但上市僅僅是開始。而其正是要求快,快速融資,多方面布局業務,企圖在已經進入天花板的眾籌行業下挖掘出新出路,試出一套更加有益的商業化模式。

而未來水滴能否在風云莫測與監管加大的互聯網保險與醫療領域下平步青云,還得看這家公司進一步的定位,以及消費與資本市場上的反響。

但無置可否的是,這家公司上市將收割了大批的資本的關注。然而未來其能否定位成功,實現賺錢與收獲市場口碑兩不誤目標,這是一件難事。畢竟,“左手慈善、右手生意”的公益公司質疑之聲就不曾斷過。

本文來源:松果財經,如需轉載松果財經原創文章,請點擊公眾號菜單聯系我們!

原標題:《【IPO解讀】水滴上市,難過“公益”關》

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司